こんにちは。福岡事務所の長澤です。

認知症や相続対策でよく話題にあがる「成年後見」・「遺言」と、「信託」の話をしようと思います。

認知症と言っても、アルツハイマー型やレビー小体型、脳卒中などによる脳血管性のものなどいくつかの類型があり、症状や進行速度も違いますが、医学的な面はここでは置いておいて、法律的な面から見るとどういうことが起きて、家族や本人が困っているのかを説明します。

まず、認知症になると騙されやすくなる。オレオレ詐欺や悪徳商法などで高齢者がお金をとられたというニュースをよく見かけるかと思います。

以前、「母はお金に余裕があるはずなのにいつもお金が足りないと言ってくる。」という息子からの相談を受けて調べてみると、近所の人にお金を配っていたという事実が発覚したケースもありました。

次に、日常生活で困るという相談が一番多いのが銀行の口座が凍結されることです。

認知症の診断が下りたら自動的に口座が凍結されるわけではありません。窓口で引き出しをするときに行員が認知症に気づいたり、家族が銀行に伝えたり、施設に入るために頭金を引き出すときに認知症だということが銀行側にわかって凍結されたりします。

ただ、これは悪いことではなく、銀行側も認知症になった人が詐欺などにひっかかってしまわないように、財産を保全するために口座のお金を守ることが目的で行っていることです。

しかし、預金があったり、年金の受け取り口座で生活用の口座が使えなくなったりすると困ります。それを防ぐために口座からお金を下ろしておく…ということを考える人もいますが、手元に現金を置いておくと、それこそ悪徳業者の恰好の餌食になるので危険です。

次に、所有する不動産の売却・リフォーム・賃貸などができなくなります。施設入所費用に充てる予定で不動産を売ろうとしても、売却自体ができなくなります。

他にも、株式の取引ができない、遺言が書けない、生命保険に入れないなど色々なことができなくなります。

こういう場合に備える方法として「成年後見」と「信託」があります。

「成年後見」とは、認知症になった人の財産を本人の代わりに管理する後見人という人を選んで、その後見人が口座からお金を下ろしたり、各種契約や手続きを代わりにしたりする制度です。後見人には幅広い代理権が与えられるので、財産のみではなく、施設の入所手続きや、住む場所の賃貸借契約なども代わりに行います。

この「成年後見」には2種類あります。

元気なうちに後見人候補者を自分で選んでおく「任意後見」と、認知症になってしまってから家庭裁判所が後見人を選ぶ「法定後見」です。

法定後見の場合、家庭裁判所が誰を後見人にするのかを決定するので、子どもが後見人になることもあれば、専門家がなることもあり、子どもと司法書士の2人が後見人になる場合もあります。

現在は司法書士・弁護士・社会福祉士が7割程度後見人になっているため、必ず息子や娘に後見人になってほしい、信用できる人が他にいるのでその人を後見人にしたい、という要望がある場合は、事前に「任意後見」を選択しておく必要があります。

しかし、この後見人は、なんでも本人の代わりにできるわけではありません。投資などのリスクのあるもの、本人の財産が減るような行為は原則としてできません。

認知症の対策としては、「信託」という方法もあります。

これは文字通り、任せたい財産を任せたい人に「信じて託す」制度です。たとえば、賃貸に出している不動産の運用管理、現金、運用中の株式など、自分で何を任せる決めることができます。また、誰に託すかという「任せたい人」も自分で決めます。この任せたい人との間で契約を結ぶのが信託契約です。

信託契約は、通常の契約と同様に、どんな契約にするのかは原則自由に決めることができるので、賃貸不動産の管理だけを任せる、売買して現金に換えて運用してもいいようにする、など柔軟に決めることができます。

「信託」にも「民事信託」「商事信託」と言われる種類などがありますが、これらの区別は様々な見解はあるものの、財産を任される人=受託者が家族などの個人か、信託会社などの信託業者かの違いで分けることができます。

また、相続対策として「遺言」と「信託」の方法が使われることがあり、「遺言」はある程度知名度もあり、ほとんどの方が知られていますが、「信託」はまだまだ知名度が低いです。「信託」を使えば、任せた財産を自分の死んだあともどう使ってほしいか決めておくことができます。

例えば、死んだあとは、長男のために使ってほしいが、長男の死後は、長男の子ではなく、次男のために使ってほしいなど先々のことまで契約内容に入れておくことが可能です。

ただ、「信託」は金銭的価値に見積もりのできる「財産」しか任せることができないという制限もあるため、認知症になったときの住居の決定、ローンや借入の債務は対象にならず、これについては他の制度で補う必要があります。

「成年後見」・「遺言」と「信託」は結局どれがいいのか?という相談がありますが、これらの制度はそれぞれ一長一短があるため、相談者のご家族や希望、財産の状況に合わせて最良の方法を考えていく必要があります。

たとえば、近所に息子が住んでいるが一人暮らしのお爺さんが自宅のみ所有しており、介護が必要になれば自宅を売却して施設に入ることを予定している、というのであれば、元気なうちに「任意後見」で後見人候補者を息子にしておいて、もし、施設入る場合に認知症になっていたら売却手続きを息子にしてもらう、という流れをとればよいと思います。

また、自宅は長男に継いでほしいと考えるのであれば、「遺言」で長男に相続させる方法をとる。ただ、長男には継いでほしいけど長男の嫁には財産がいってほしくない、というのであれば「信託」を使って、長男の死後は別の人のものになるという内容の信託契約を結んでおくという方法も考えられます。

ある財産は長男に運用を任せるけれど、他にも財産があったり、認知症になった場合に自分の入る施設や住居のことも決めたりもしてほしいというのであれば「任意後見」と「遺言」「信託」を併用することもあります。何が一番良いのかは、専門家に相談しながら決めていくことをお勧めします。

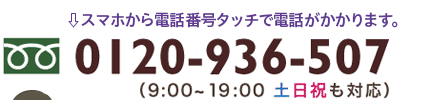

ひかり相続手続きサポーターでは、税理士・行政書士・弁護士とも連携し、ワンストップサービスを提供することができる体制が整っていますので、気軽にご相談ください。

家族信託に精通する司法書士「ひかり相続手続きサポーター」が「相続」「遺言」「信託」のこともまとめてサポート

ひかり家族信託サポートサービス