相続における土地の評価額と、実際に売買される価格は違います。

相続財産の大半を占める土地。これをどう評価するかで、相続税額は大きく変わります。不動産広告などを見て実勢価格を知り、相続税の心配をする人も多いはずです。

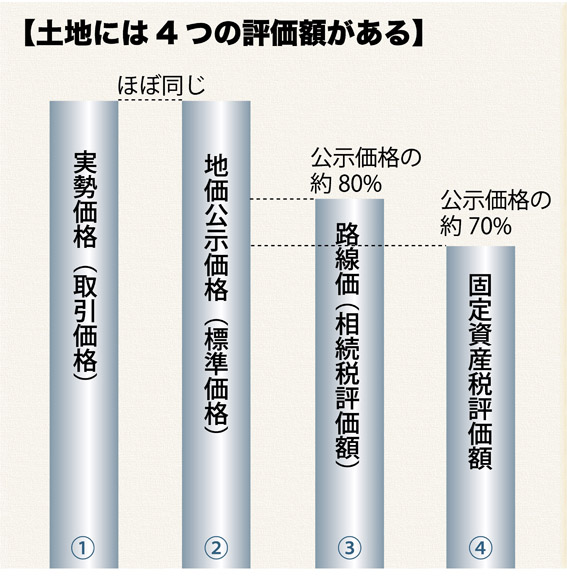

しかし土地には、実勢価格を含めて4つの評価額があるのです。

相続における土地の評価額と、実際に売買される価格は違います。

相続財産の大半を占める土地。これをどう評価するかで、相続税額は大きく変わります。不動産広告などを見て実勢価格を知り、相続税の心配をする人も多いはずです。

しかし土地には、実勢価格を含めて4つの評価額があるのです。

実際の市場で売買されている価格のこと。

地価公示法に基づいて、毎年1月1日における全国の標準地を選定して国土交通省が「正常な価格」を判定し公示するものです。この地価公示によって公表された公示地価は、適正な土地取引価格の指標となっています。

「路線価」とは、ある地域の路線(道路など)に面した標準的な宅地1㎡あたりの土地評価額のことで、相続税や贈与税の課税額を決めるための指標となります。国税庁(税務署)によって毎年7月に、1月1日時点の価格が公表されています。この路線価に土地の面積をかけることで、相続税の課税額を割り出すことができます。

各市町村(東京都23区の場合は都)が算定する固定資産税の基準となる価格のことです。その名前の通り、固定資産税を計算する時に採用される価格です。

固定資産税納付通知書の「課税明細」に記載されています。

資料表/土地には4つの評価額

この4つの価額はどれも同額ではありません。①の実勢価格と②の地価公示価格はほぼ同額です。これに対し③路線価は実勢価格のおよそ80%、④の固定資産税評価額は70%となっています。

実際に相続した土地・建物の「相続税評価額」を求めるやり方を紹介します。※正確な評価額を出す際は、必ず税理士などの専門家に依頼してください。

相続税評価額の不動産には土地と建物があり、それぞれ計算方法がちがいます。

まず、土地の相続税評価額を求める計算方法は2通りあって、路線価が決まっている地域の土地なら「路線価方式」、路線価がない地域の土地は「倍率方式」で計算します。

「路線価方式」は、いわゆる市街地的形態の地域にある宅地について用いられ、「倍率方式」は地価の格差の少ない郊外や農村部にある宅地について使用されます。宅地が市街地にあるのなら路線価方式と考えてもいいでしょう。

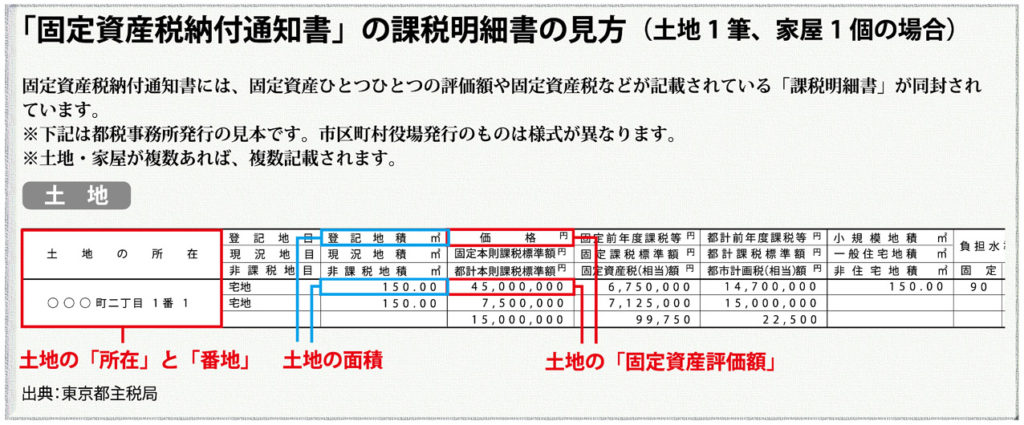

用意するのは、固定資産税納付通知書です。毎年4月の終わりごろから5月頃にかけて送られてくる固定資産税の納付書のことです。その納付書の後ろのほうに、土地の地積(面積)が載っています。まずはこの地積を把握してください。

資料表/固定資産税納付通知書の土地の見方

次に路線価図です。

インターネットで「路線価」と検索すると、国税庁のホームページの「路線価」(http://www.rosenka.nta.go.jp/)が出ますのでクリックします。

そうすると日本全国の地図が出た「平成29年分財産評価基準を見る」が表示されます。相続した宅地のある都道府県を選ぶと「財産評価基準書目次」が表示されますので、「路線価図」をクリックし、順に選択していくと、目的の路線価図が表示されます。

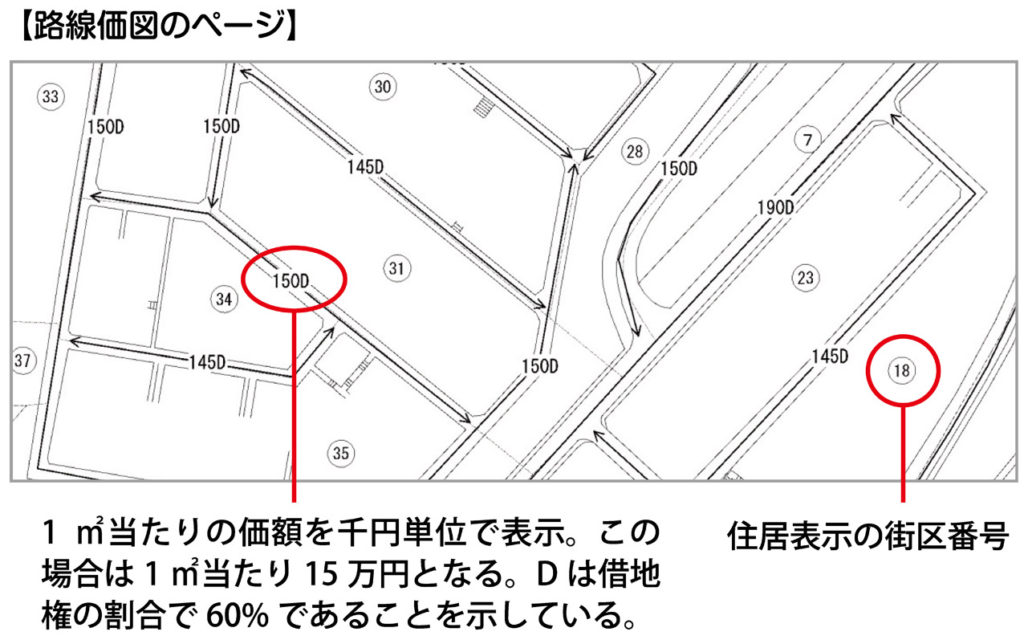

資料/路線価図のページ画面

路線価図の見方ですが、例えば、「150D」と書いてあるのはどういう意味かというと、「この道路に面している土地は、1㎡あたり15万円ですよ」という意味になります。150というのは、単位が千円ですから150千円、つまり15万円ということです。

アルファベットのA~Gは借地権割合です。これは借地権を持っている人には関係します。

固定資産税納付通知書に記載されている土地の面積と路線価と掛けると標準的な評価額が算出できます。

例)路線価15万円×面積150㎡ =土地の標準的な評価額 2,250万円

これが基本的な計算方法となります。しかし実際には、「土地の標準的な評価額」をもとに、宅地の形状や利用形態に応じて、この金額から補正率で調整を行います。

宅地は、●整形地●角地●二方、三方、四方が道路に接している●間口が狭い、奥行きが長い、崖地、道路に面していない などにより一般的には価格差があります。例えば、間口が広くて奥行きが浅すぎたり、逆にウナギの寝床のように奥行きが深い土地は、使い勝手が悪いために同じ面積でも価格は安くなります。このような宅地と、使い勝手の良い土地の評価額が同じではおかしいので、一定の補正率をかけて調整を行っています。

逆に、使い勝手のよい角地二方向に面している土地は価格が高くなるので、評価額には加算率をかけて調整します。

宅地は千差万別ですから、補正率の出し方は複雑で、宅地によっては、自分で正確な相続税評価額を計算するのは難しいです。

相続税の申告のために正確な評価額を計算したいという人は、税理士などの専門家に依頼してください。

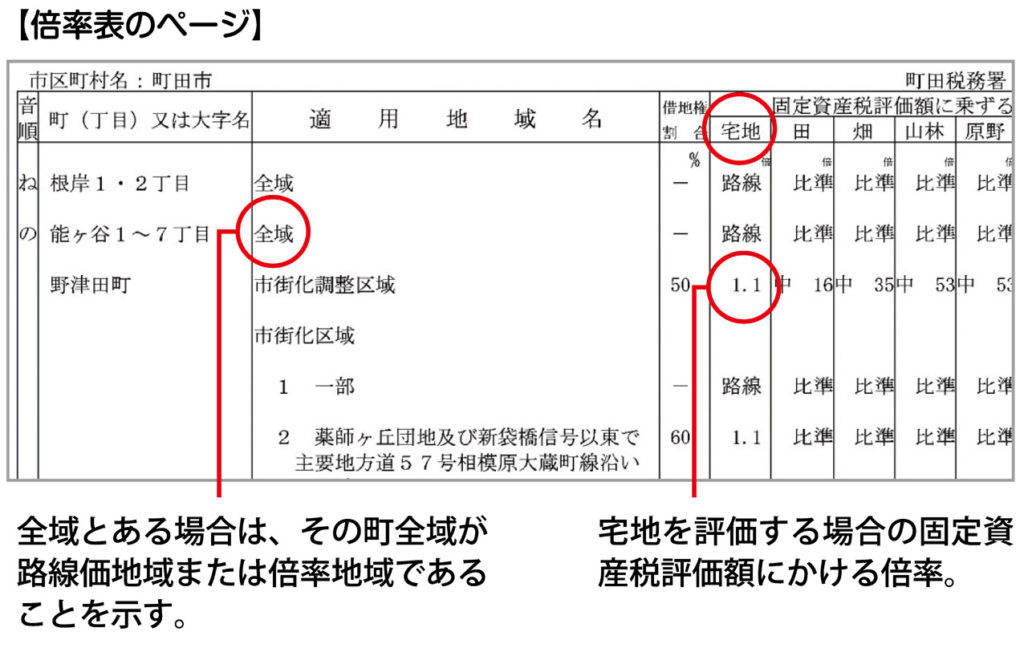

資料/倍率表のページ

先に紹介したインターネットで「路線価」と検索して、路線価図を開き、「倍率地域」と書かれた地域であれば、路線価が決まっていない地域なので倍率方式で計算することになります。

倍率方式の地域の評価は「土地の評価額 = 固定資産税評価額 × 地域」ごとの倍率という計算式で算出します。

固定資産税評価額は、建物の所有者宛に毎年役所から送られてくる「固定資産税課税明細書」を見ればわかります。

地域ごとの倍率は、インターネットで調べることができます。

上記のサイトで都道府県をクリックした後、「財産評価基準書目次」の画面で「評価倍率表(一般の土地等用)」をクリックし、順次進めば「倍率表」が出てきます。

例えば、 固定資産税評価額が4,500万円で、倍率が1.1倍であれば

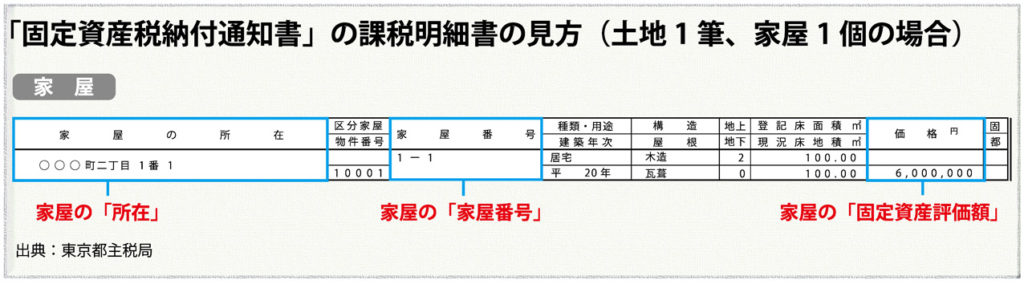

資料/固定資産税納付通知書の家屋の見方

住宅、店舗などの家屋の評価額は、固定資産税評価額が相続税評価額となります。

つまり、相続税及び贈与税法上、建物を評価する価格は固定資産税評価額になるということです。

相続税評価額=固定資産税評価額

建物の所有者宛に毎年役所から送られてくる「固定資産税課税明細書」を見れば、家屋の固定資産税評価額が記載されています。

固定資産税課税明細書が見つからない場合でも、役所に聞けば教えてくれます。

さらに詳しく説明すると、建築中の家屋や新築直後間もない家屋には、固定資産税評価額はつけられていません。そのため、以下のように評価額を求めます。

費用現価×70%=家屋の評価額

※費用現価とは、課税時期までにかかった建築費用をその時点での価額に引き直した額のこと。

再建築価額×70%=家屋の評価額

※再建築価額とは、課税時期においてその財産を新たに建築または設備に要するための費用の額のこと。

そのほか、門や塀、庭石など家屋に付属するものは、家屋とは別に評価します。

門や塀に関しては、同じものを建築する場合の再建築価額から経過年数に応じる減価の額を差し引いた残額が評価額となります。

庭木や庭石のような庭園設備は、課税時期においてその財産を取得するのにかかる額の70%で評価します。

家屋の評価額を求めるのも宅地の評価額を求めるときと同様、正確な評価額を計算したいという人は、税理士に依頼したほうがいいでしょう。

相続のための評価額は、一定のルールで算出することになっていて一見、簡単そうですが、正確に出すためには不動産の評価額の出し方は複雑です。

先に説明した土地の場合、同じ面積でも間口や奥行などの形状など、さまざまな条件で評価額が異なり、担当する税理士によつて評価額が違ってくるケースもございますので正確な評価額が必要な場合はお問い合わせください。

copyright© ひかり相続手続きサポーター all rights reserved.