相続に関する税金というと、やはり相続税が一番最初に思い浮かぶのではないでしょうか。相続人の方にとっても相続税がかかる、かからないということはかなり大きな関心事だと思います。

しかしながら相続税は基礎控除額が大きいですし、小規模宅地等の評価減等の特例があったりとかなり遺産を持っていたとしても相続税はかからないということは意外に多いです。ちなみに相続税がかかる人の割合は約5%で推移していると言われています。

相続によって不動産を取得したとしても、不動産取得税はかかりません。

しかし固定資産税は年々かかってくることになりますし、不動産を相続人で分けるのは話し合いが難航したりするので、相続不動産を売却して得た金銭を平等に分けようという話が出てきます。

そしてこの売却した時の売却益に対して譲渡所得税がかかることがあります。

簡単にいいますと、被相続人が生前に1000万円で取得した土地を相続人が相続して、それを1500万円で売却した場合に得た500万の利益に対してかかるものです。

しかも相続で取得した土地は取得した時の金額がわからない場合も多くその場合は売買代金の95%を売却益としますので、かなりの税金がかかってしまいます。

ただし、相続によって取得した土地の場合、相続税の申告期限の翌日から3年以内であれば相続税の取得費加算の特例を使うことが出来ます。

これは納めた相続税を土地を売った際の経費として認めるという制度です。

土地を売ったときの譲渡所得税は、売却額から経費を引いた売却益に対してかかりますが、この特例を使うと、相続税も経費となるので売却益が減り、譲渡所得税が安くなるのです。

ですので、相続した不動産の売却をお考えの方は3年以内がオススメです。

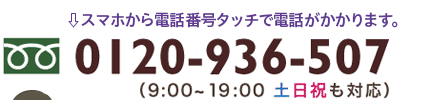

ひかり相続サポーターでは、ひかりアドバイザーグループ内に相続に精通した税理士がおりますので、上記の各税金については生前から相続後までしっかりサポートさせて頂きます。お気軽にご相談下さいませ。